TOP > 相続税対策サポート内容

相続税対策サポート内容

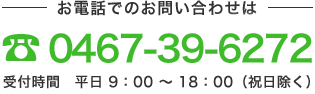

一次相続および二次相続

相続においては、夫婦のうちどちらか一方が亡くなり、「その配偶者」と「その子」が法定相続人となる相続を“一次相続”といいます。その後、「その配偶者」も亡くなり、「その子」のみが相続人となる相続を“二次相続”といいます。

相続税の課税に関する基本的な考え方として、「相続税は財産が世代間移転される際に課税する。」というものがあります。それを如実に表しているのが、「配偶者の税額軽減」です。その内容は「相続財産のうち、法定相続分又は金額にして1億6千万円までのいずれか高い方の金額までは、相続税は課税されない。」というもので、配偶者だけに特別に認められている制度です。

また、日本における相続税の課税方式は、他の国と大きく異なっており、一度、相続財産全体で課税価額を計算した後、財産の取得者ごとに、取得する財産の割合に応じて税額を再計算するという課税方式を採用しています。この課税方式の特徴は、遺産分割がどのように行われても、財産総額と法定相続人の数が同じであれば、納める相続税の総額は変わらないという点です。

“一次相続”及び“二次相続”における遺産分割では、「相続税の課税に関する基本的な考え方」と「課税方式の特徴」を“ミックス”して考えることが重要であり、どのように“ミックス”するかで、相続税額は大きく変わってきます。加えて、小規模宅地等の評価減など、相続税法上の特例を組み合わせることで、相続税額を抑えることができます。

これらを踏まえて、相続税額の試算や申告等について最もいい方法を検討していきます。

土地の評価について

相続税を算出するのに、最も重要なポイントは土地の評価にあります。土地の「評価要素(=減額のポイント)をどれだけ見つけることができるか」で、相続税額が大きく変わってしまうので、ここが相続税に強い税理士の腕の見せ所でもあります。

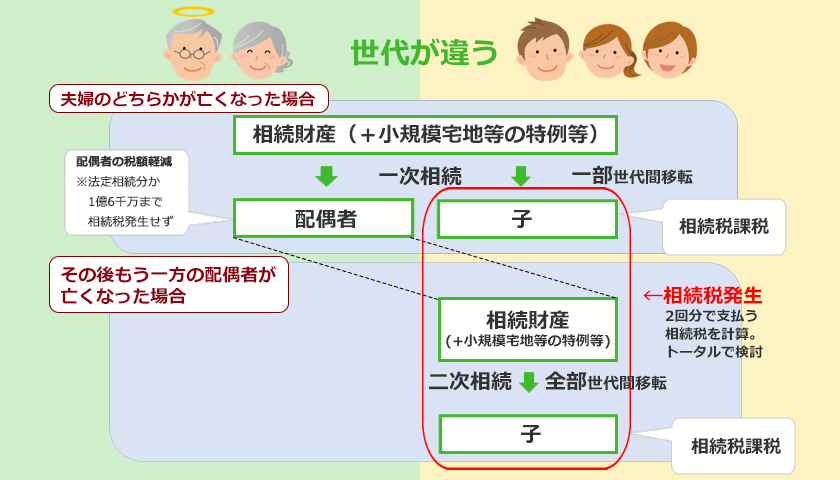

土地の評価では、不整形率や規模格差補正率などの調整率はもちろんのこと、高低差のある土地やがけ地を有する土地など、さまざまな評価要素を踏まえた上で、最終的な相続税評価額を算出します。

机上の評価では、法務局等から取り寄せる登記簿謄本や公図、地積測量図、路線価図、住宅地図等の資料に加え、役所での道路種別等の資料を基に、土地の形状や距離を計測し、評価を行っていきます。

しかし、登記簿謄本に記載されている土地の面積と実際の面積が異なっていたり、公図上の土地の形状と実際の土地の形状が異なっていたりするケースは少なくありませんし、資料からは読み取ることができない評価要素も多く存在します。そのため、より正確な土地評価を行うには、実地調査が必要不可欠となります。

当事務所では、上記資料を基に計算ソフトを活用して行う、より正確な机上評価はもちろんのこと、税理士自ら実地調査を行って評価要素を検討し、限りなく現状を反映し、最大限土地の評価額を減額する努力をしています。

下図のような場合、一般的には土地の評価を減額できます。土地の「評価要素(=減額のポイント)」は他にもあり複雑ですので、気になる方はどうぞご相談ください。

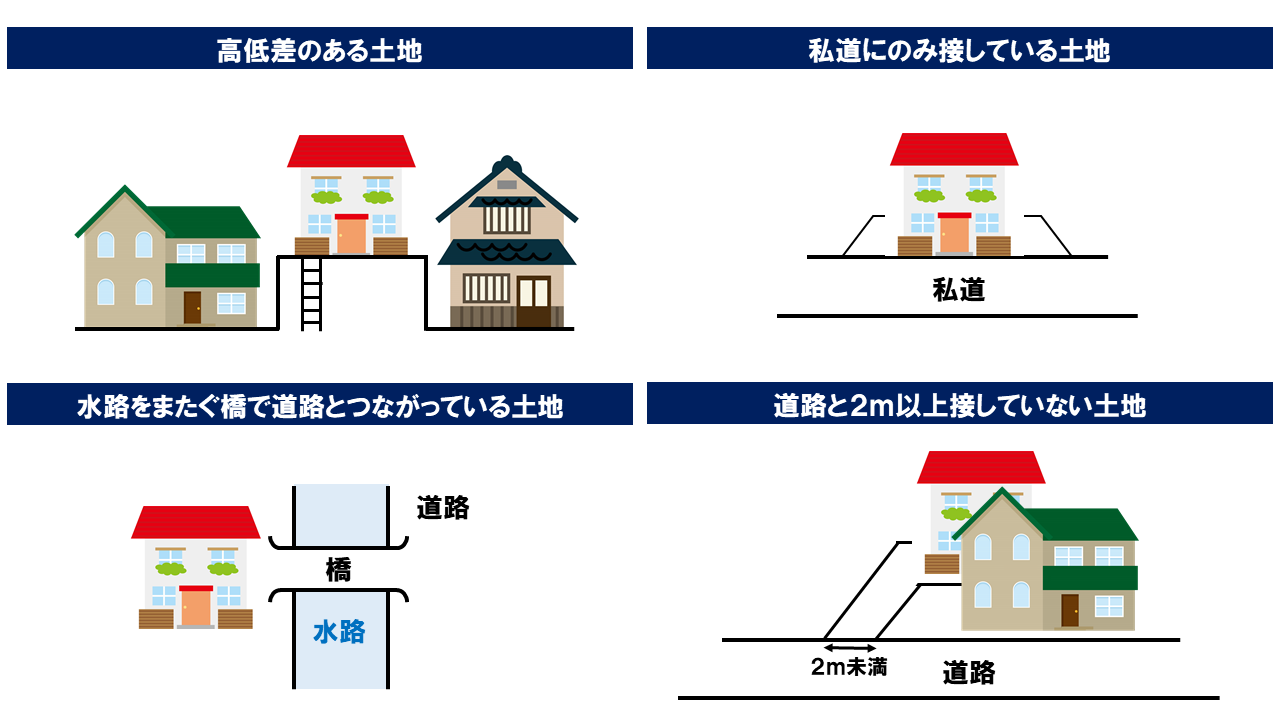

土地の評価を下げるポイントの一つに「不整形補正率」というものがあります。

土地は長方形に整った土地(整形地)とそれ以外の土地(不整形地)に分けることができ、多くの土地が不整形地にあたります。不整形地は建物を建築する際に、建築できない部分(デッドスペース)ができてしまうため、整形地に比べ評価額が下がります。具体的には、「路線価×土地の面積」で計算した価額に、さらに「不整形補正率(0.60~0.99)」をかけた価額が不整形地の価額となります。

この不整形補正率を算出するためには想定整形地の面積が必要となりますが、この想定整形地を現地で測定するのは事実上かなり難しいと言えます。そこで当事務所では、CADソフトを利用して、画像として取り込んだ図面より想定整形地の地積を算出しています。(下図「不整形地の評価における想定整形地及びかげ地割合の計算明細書」参照) この算出結果と現地調査を基に評価するため、当事務所では、より早く正確に土地の評価を行うことができます。

湘南・鎌倉エリアで相続の経験豊富な税理士が、土地特有の様々な条件を鑑み、自ら実地調査に赴き、登記簿謄本や公図等の資料の他、CADソフト等も使用して、よりよい土地の評価をし、トータルでよりよい相続を一緒に検討していきます。

相続がすでに発生している方

生前対策をお考えの方