保険

第18回 死亡保険金なのに所得税がかかる?

2020年2月18日

とてもご無沙汰してしまいました~

こんにちは!のりぽです!!

突然ですが、皆さんは生命保険には加入されていますか?

その生命保険の保険料はどなたが負担していますか?

受取人はどなたになっていますか?

これ、実はとっても重要なことなんです!

なぜかって?

具体例でみていきましょう!

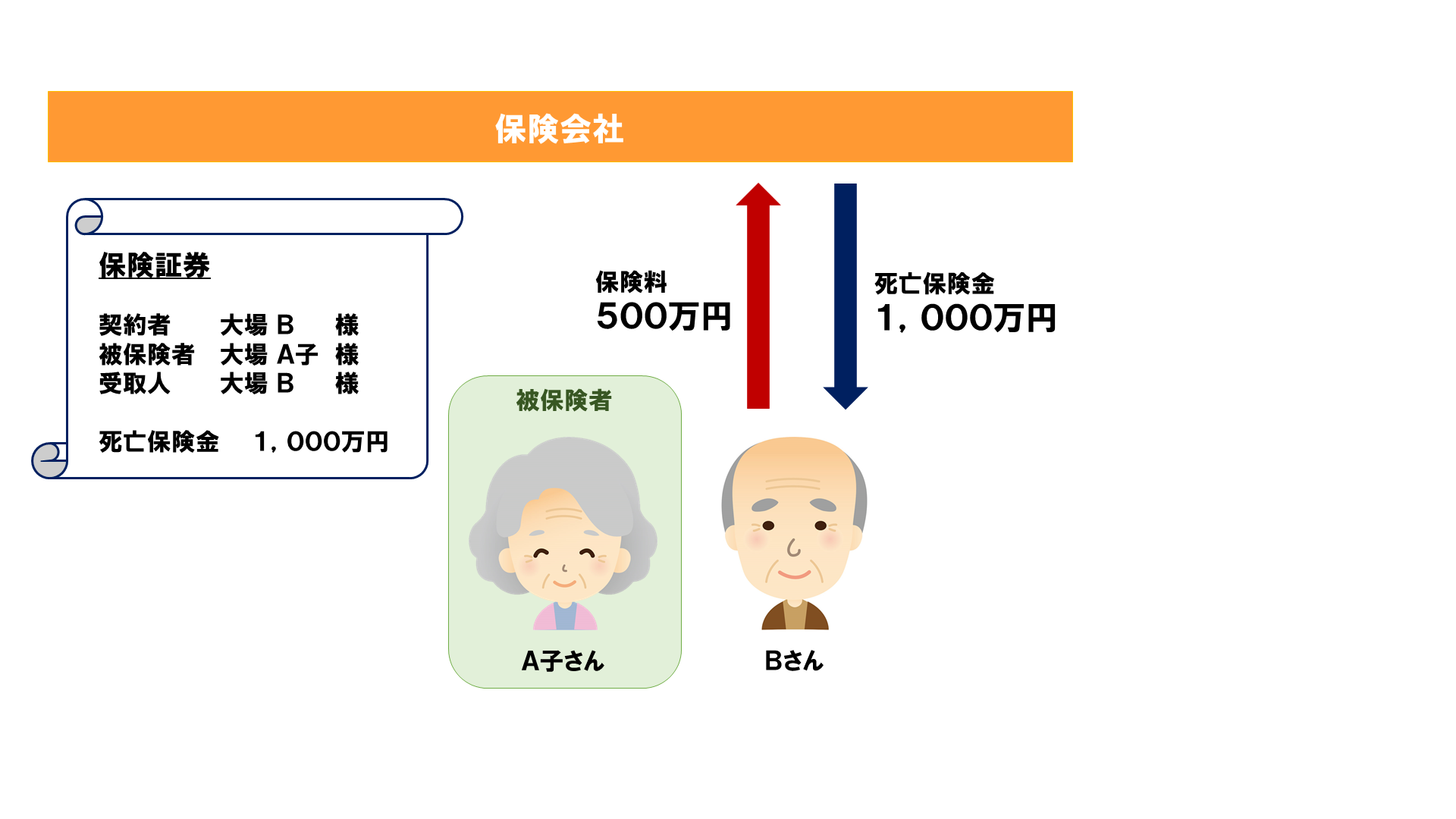

<具体例1>

今回亡くなったA子さんは生命保険(死亡保険金1,000万円)に加入していました。

契約者はご主人のBさんです。

これまでに支払った保険料の総額は500万円で、受取人はBさんとなっています。

ここで問題!

受け取った死亡保険金1,000万円は相続税の対象となるのでしょうか?

答えは「NO」!

この場合、受け取った保険金はBさんの所得税の対象となるんです!

Bさんが死亡保険金1,000万円を一括で受取った場合、

以下のような計算で所得額(一時所得)を計算します。

【死亡保険金】1,000万円-【保険料】500万円-【特別控除額】50万円=450万円

算出された金額を、一時所得として確定申告時期に申告、納税しましょう!

では、次のようなケースではどうなるのでしょう?

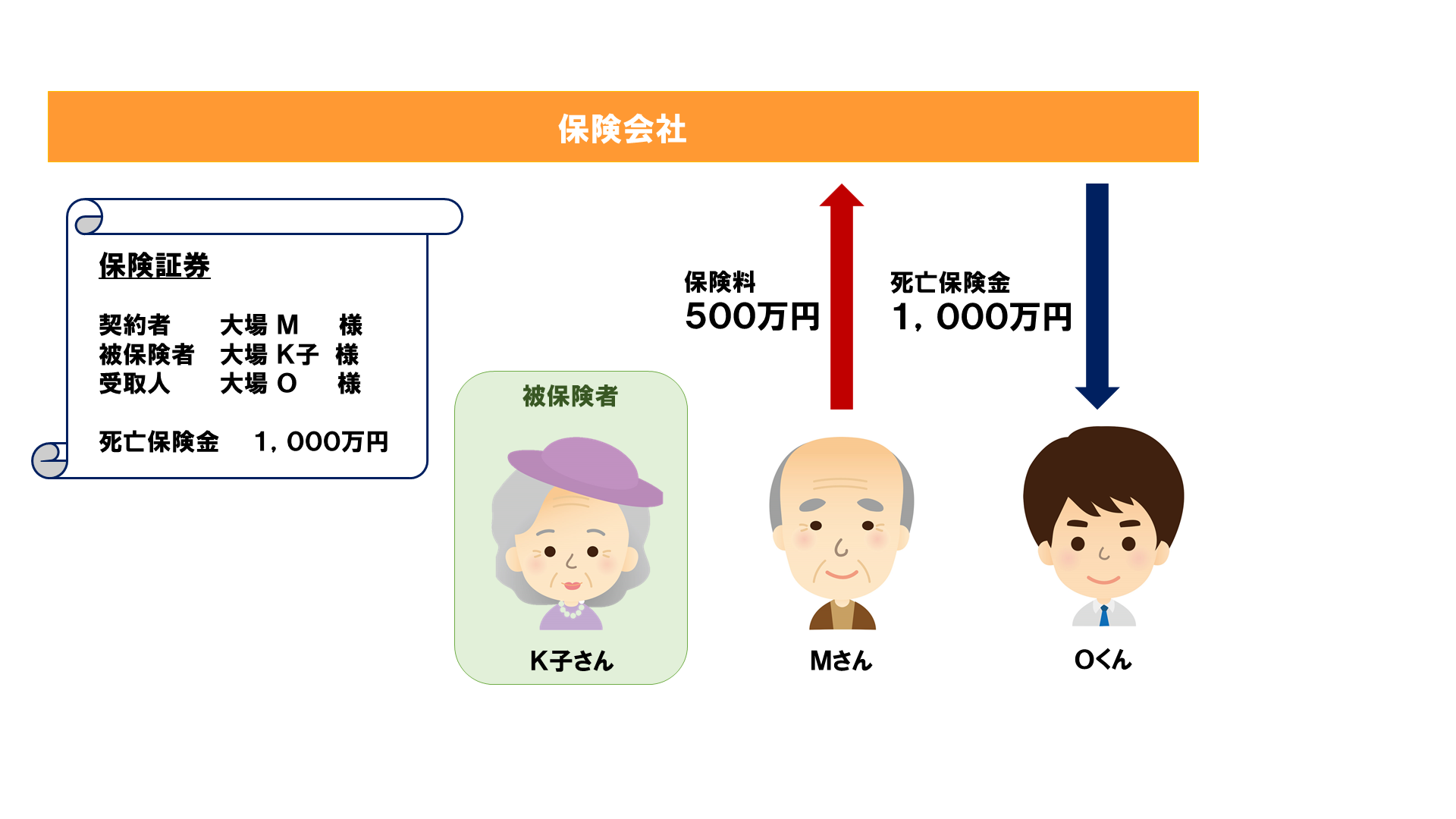

<具体例2>

今回亡くなったK子さんは生命保険(死亡保険金1,000万円)に加入していました。

契約者はご主人のMさんです。

これまでに支払った保険料の総額は500万円で、受取人は息子のOくんとなっています。

受け取った保険金1,000万円は相続税の対象となるのでしょうか?

またまた答えは「NO」!

この場合、受け取った保険金はOくんの贈与税の対象となるんです!

Oくんが死亡保険金1,000万円を一括で受取った場合、

以下のような計算で贈与額を計算します。

【死亡保険金】1,000万円-【基礎控除額】110万円=890万円

算出された金額を、受贈財産として贈与税の申告時期に申告、納税しましょう!

いかがでしょうか?

なかなか複雑ですよね~

これから新たに生命保険に加入しようとしている方も、既に生命保険に加入している方も、

ご自身の目的に合った契約になっているか、ぜひ確認してみてくださいね!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎等、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第17回 みなし相続財産とは?

2019年11月19日

気持ちの良い秋晴れが続いていますね~

こんにちは!のりぽです!!

今回は、「みなし相続財産」についてお話しますよー!

「みなし相続財産」ってあまり耳慣れない言葉ですよね?

民法上では相続財産ではないけれども、相続税が課税される財産のことを指します!

難しいですね・・・

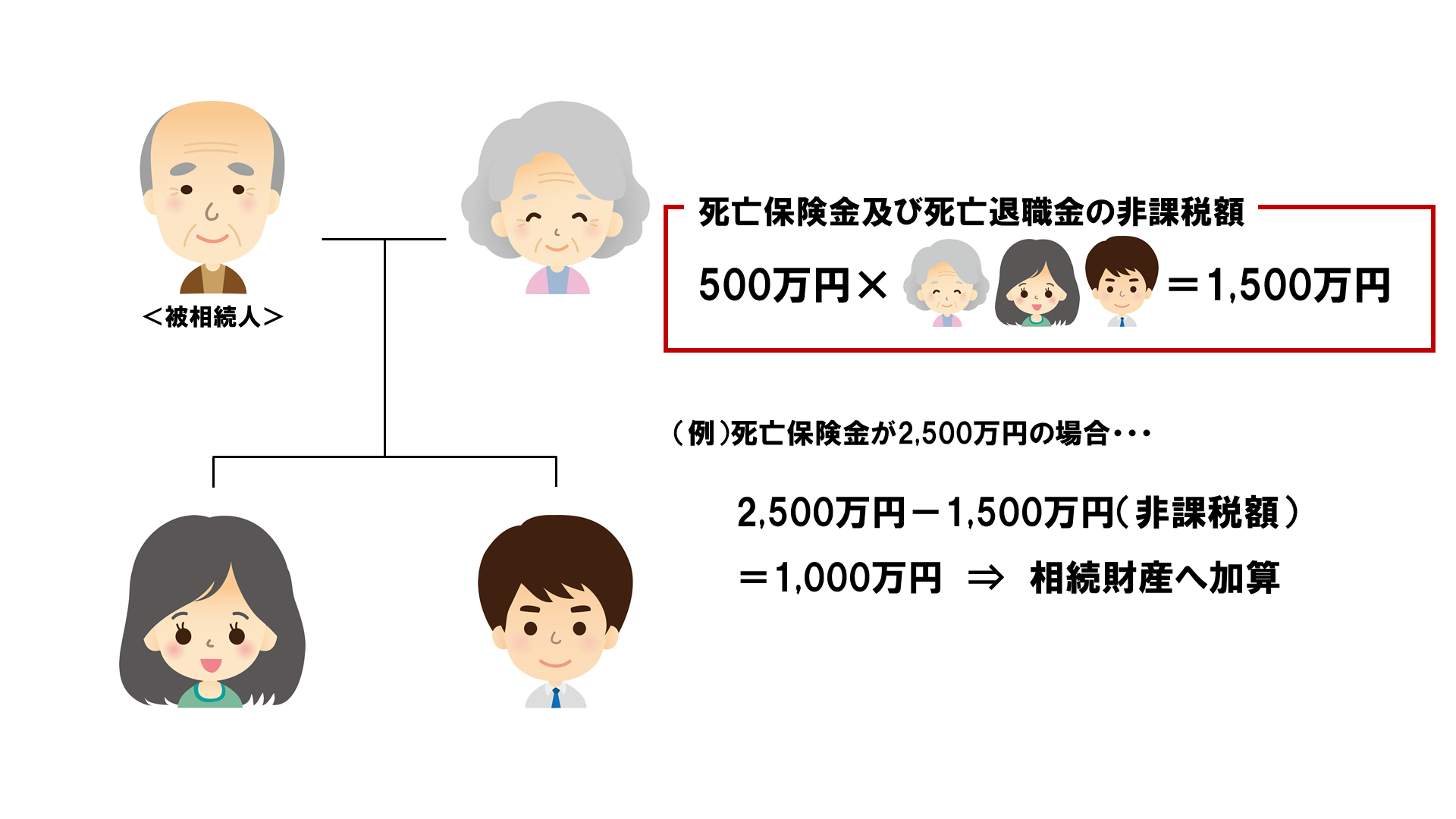

代表的な「みなし相続財産」は“死亡保険金”や“死亡退職金”です。

このふたつには非課税枠があり、500万円×法定相続人の数が相続財産から控除されます。

例えば次のような相続の場合

法定相続人が3人いるので、500万円×3人=1,500万円まで非課税となります。

死亡保険金が2,500万円だった場合には、非課税分を除いた1,000万円に相続税がかかるんですね~

ここまではご存知の方が多いかと思いますが・・・

もう1つ!

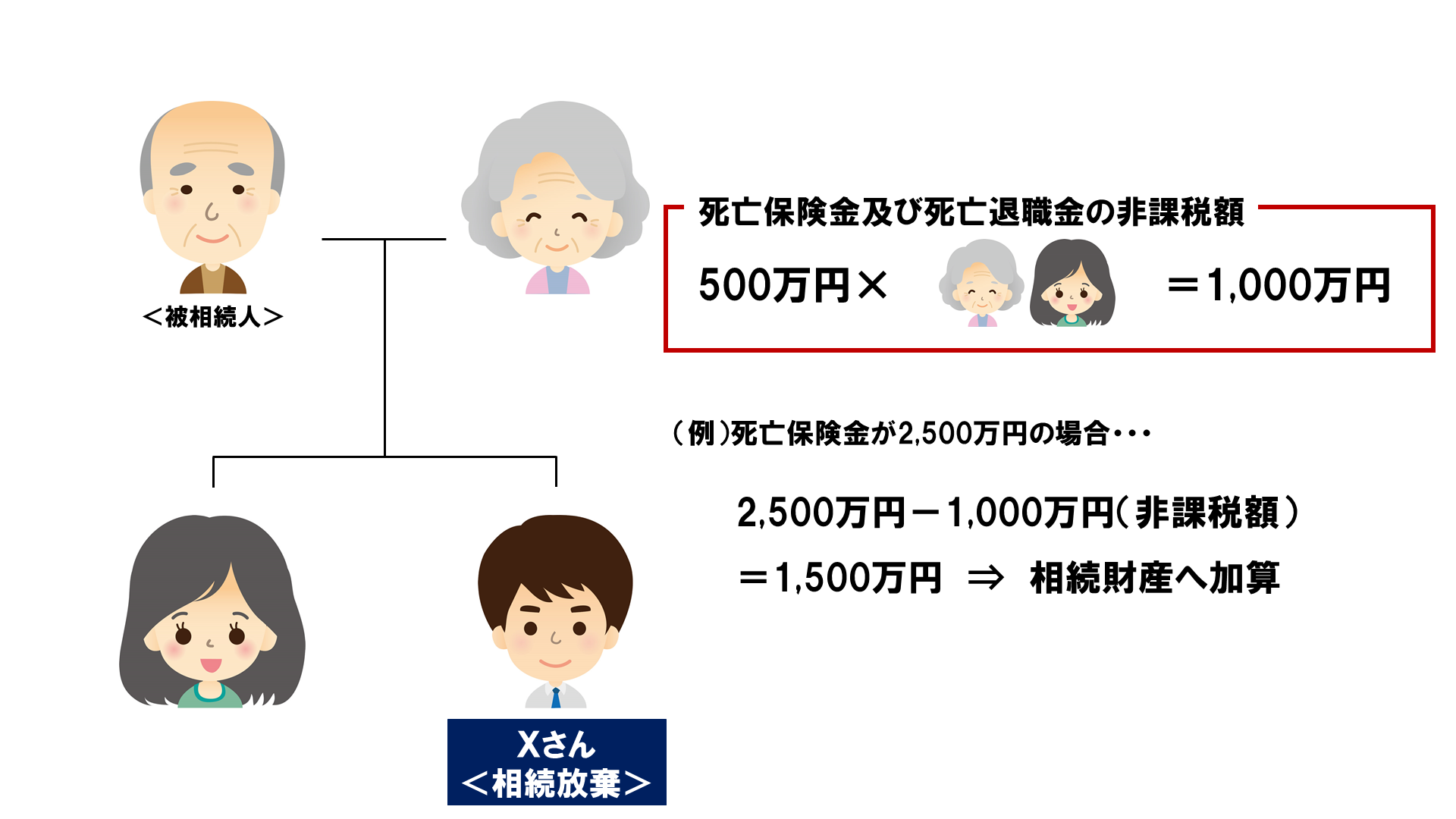

この“死亡保険金”と“死亡退職金”は相続を放棄した人でも受け取れるんです!

例えば次のような場合

Xさんは相続を放棄しましたが、死亡保険金を受け取ることができます。

ただし、相続を放棄しているため、非課税財産を計算する上での法定相続人の人数には含まれません。

つまり、本来の非課税財産は500万円×3人=1,500万円ですが、

Xさんが相続を放棄したため、非課税財産は500万円×2人=1,000万円になる。

ということです。

ちょっと混乱してしまいますね~

さらに、死亡保険金に課税される税金は相続税とは限らないんです!!

さらに大混乱させてしまったでしょうか・・・

少し長くなってしまったので続きは次回!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎等、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第16回 自筆証書遺言と民法改正

2019年10月15日

急に寒くなってきました~!

こんにちは、のりぽです!

今日は自筆証書遺言に関する民法改正について勉強していきましょう!

『自筆証書遺言は全て手書きで記入しなければならない』

という噂を耳にしたことはありませんか?

今回の民法改正まではそうだったんですよ~

パソコンで作成した文章や、録音した音声、録音した動画などは、遺言とは認められず・・・

しかも!

遺言書には、本文だけでなく、財産目録も必要なんです!

遺言者の財産を全て手書きで記入するのは、なかなか大変な作業ですよね・・・

土地がたくさんあったら?

預貯金口座がたくさんあったら?

高齢になればなるほど辛い作業となります・・・

そこで今回の民法改正!

なんと!

財産目録をパソコンで作成してもよいことになりました!!

偽造防止のため、財産目録の全てのページに自署と押印が必要ですし、

遺言の本文は手書きでの作成が求められますが・・・

それでもかなりの負担軽減になりますよね!

この民法改正は2019年1月に既に施行されていますよ~

それからもうひとつ!

自筆証書遺言は法務局で保管してもらえるようになります!!

開始は2020年7月10日から!

法務局で保管をしておくと、相続発生時の家庭裁判所の検認手続も必要ありません。

自筆証書遺言のネックとなっていた「紛失・改ざん」「家庭裁判所の検認」については解消できそうですね!!

ただし、遺言書の内容や形式により、遺言が無効となってしまう可能性はあるわけで・・・

そのリスクも含めて、ご自身の状況に一番合った遺言書を選びましょう!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第15回 公正証書遺言について知ろう!

2019年9月25日

暑くなったり寒くなったり気温に翻弄される日々・・・

こんにちは、のりぽです!

今日は前回少しお話した「公正証書遺言」について掘り下げていきますよ~!

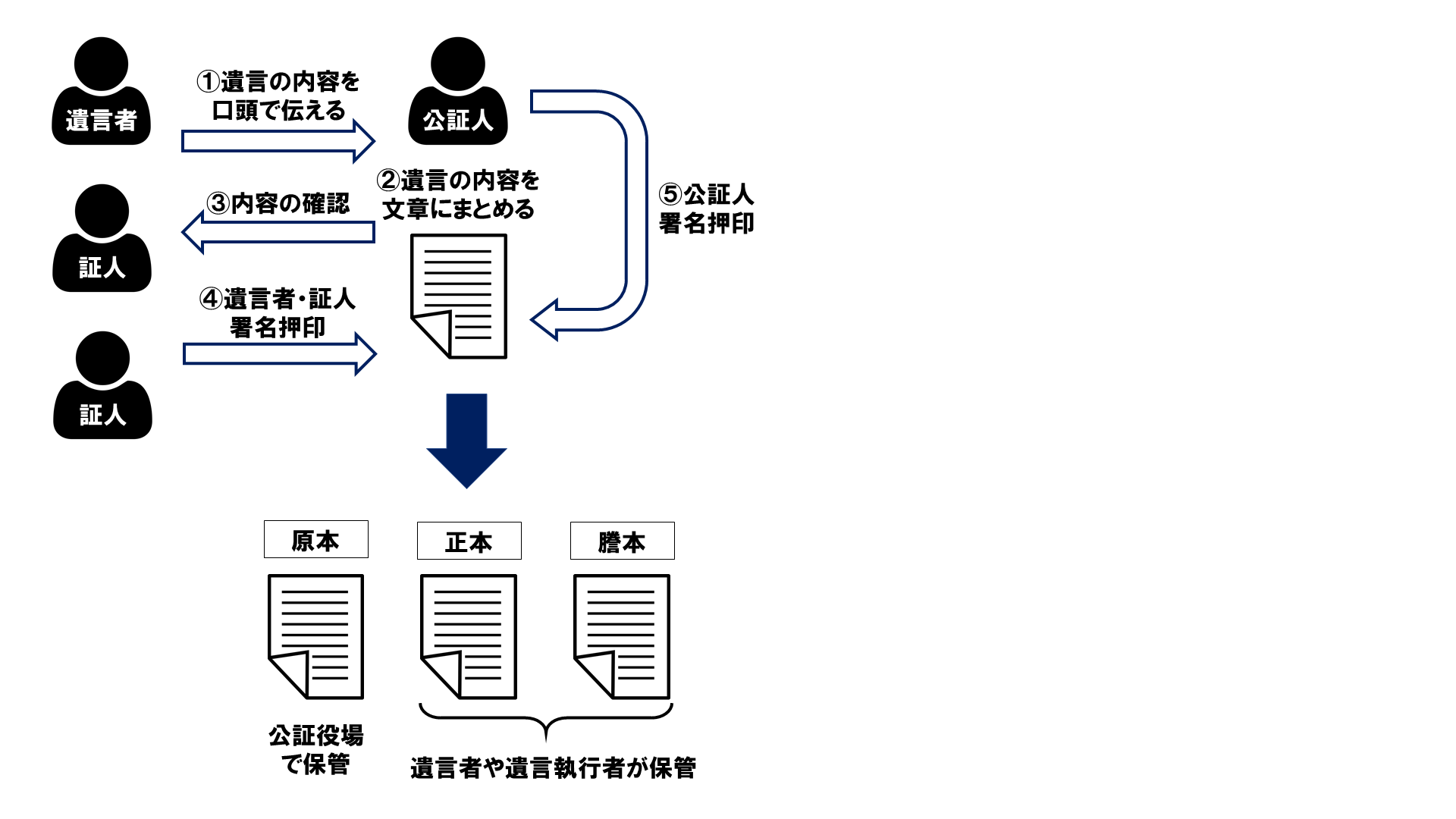

まずは「公正証書遺言」の作成の流れを見ていきましょう!

基本的に「公正証書遺言」は“公証役場”で作成しますが、

公証役場に行く前に必要書類を集めておかなければいけません~

・遺言者の印鑑登録証明書

・遺言者と相続人との続柄が分かる戸籍謄本

・相続人以外の人に遺贈する場合はその人の住民票

・不動産がある場合は登記事項証明書と固定資産評価証明書(課税明細書でも可)

上記の書類は必須です!

ケースによっては他にも必要な書類があるので、近くの公証役場に確認してみましょう!

書類が揃ったら、証人の選定です!

「公正証書遺言」を作成するときには、

公証人とは別に証人2人の立会いが必要なんですね~

自分で探せないときには公証役場で紹介してもらうことも可能です!

また、事前に作成した遺言の下書きやメモを持参する方も多いようですよ!

準備が整ったら、いよいよ“公証役場”へ~

流れはこんな感じですね!

作成した遺言書の原本は公証役場で保管します。

正本と謄本の保管場所は特に指定はされていませんが、

一般的には遺言者と遺言執行者が保管することが多いみたいですね~

遺言執行者とは、遺言通りに相続を執行する人のことを指します。

相続人から選んでもいいですし、専門家に依頼しても◎

遺言執行者を選任しないという選択もありますが、

後々のトラブルを避けるため、遺言執行者は必ず選任しておきましょう!

ちなみに、非嫡出子の認知や相続人の廃除については、

遺言執行者がいないとできない手続きのようですよ~

もしも正本や謄本を紛失してしまっても遺言書の効力に影響はありませんが、

公証役場で申請すれば謄本を再発行してもらうことも可能です。

病気や高齢等で公証役場へ行けない場合には、

公証人に自宅や老人ホームに来てもらうこともできます!

もちろん支払う手数料は異なりますので、

詳しくは日本公証人連合会のHPをご覧ください~

公正証書遺言について、理解は深まりましたか?

これから遺言を検討されている方は、ぜひ参考にしてみてくださいね!!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第14回 遺言の種類と違いについて

2019年9月20日

過ごしやすい日が続いていますね~

こんにちは、のりぽです!

今日は、「遺言」について皆さんと勉強していきたいと思います!

遺言には3つの種類があることは皆さんご存知でしょうか?

「自筆証書遺言」

「公正証書遺言」

「秘密証書遺言」

この3種類ですね!

「自筆遺言証書」とは、被相続人自身で書き記す遺言書の事で、

気軽に作成が可能で費用もかかりません。

ただし!

書き損じや内容の不備等で無効になってしまうことが多いのも事実・・・

さらに注意が必要なのは開封時です!

この「自筆証書遺言」は、勝手に開封してしまうと無効となってしまうのです!!

開封する際は、家庭裁判所による検認手続きが必須!

家庭裁判所で相続人立会いのもと、開封しなければいけないんです!

なので、見つけても絶対にその場で開封しないでください!!

さらに「自筆遺言証書」は紛失や改ざん等の可能性もありますし、

気軽に作成できるからこそのリスクも持ち合わせているようですね~

次の「公正証書遺言」とは、公証役場で作成する遺言書の事で、

公証人という方が書類を作成します。

公証人が作成してくれるため、

書き損じや内容の不備もありません。

原本は公証役場で保管されるため、

紛失や改ざんのリスクもないんです!

公証役場まで足を運ばなければいけませんし、

費用もかかるので気軽に作成とはいきませんが、

遺言を有効なものとするためには一番確実な方法だと思います!

最後の「秘密証書遺言」も公証役場で作成されますが、

「公正証書遺言」との違いは、

“遺言内容を公証人にも知られずに作成することができる”という点です!

ただし、あくまでも“本人の遺言であること”を証明するだけなので、

内容に不備があった場合には無効となる可能性もあるんですね~

また開封時には「自筆遺言証書」と同様に、

家庭裁判所の検認が必要となります。

費用と手間がかかるわりに無効となるリスクもあるため、

実際にはほとんど利用されていないようですね・・・

3つの違い、皆さんご理解いただけましたか?

かなりさらーっとお話ししたので、

次回は「公正証書遺言」について深くお話していきますよ!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第13回 相続時に作成しておくと便利な「法定相続情報」とは?②

2019年9月13日

少しずつ秋の気配が近付いてきましたね~

こんにちは!のりぽです!

今日は前回のつづきから・・・

本題の「法定相続情報」についてです!

正式には、「法定相続情報一覧図」といい、

登記所に提出・保管してもらいます。

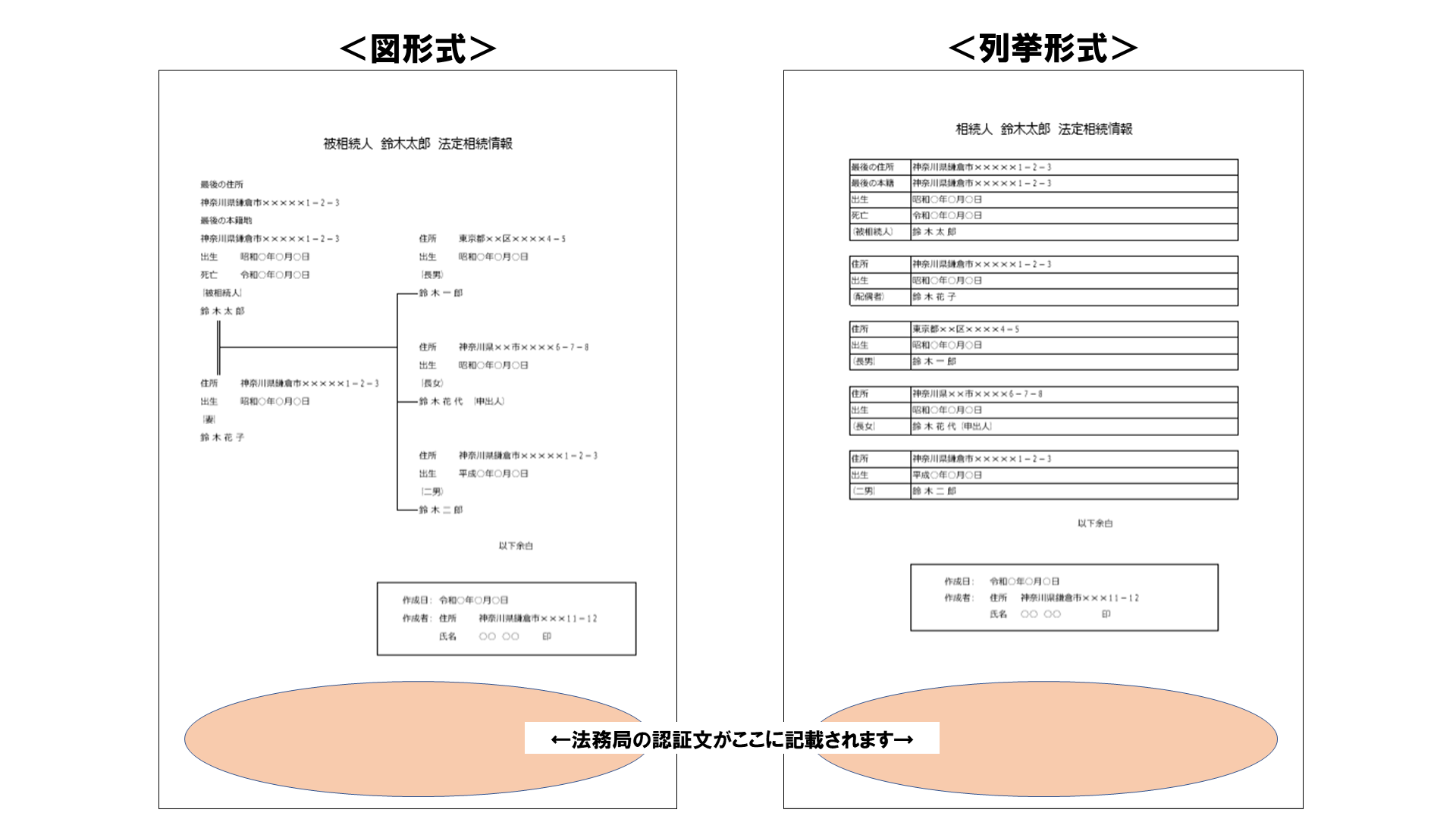

この「法定相続情報一覧図」には「図形式」と「列挙形式」の

二つの様式がありますが・・・

相続税申告書の添付書類として提出する場合には、

「図形式」しか認められていませんので注意してくださいね!

「法定相続情報」を提出・保管する登記所は以下の中から選ぶことができますよ~

①被相続人の本籍地

②被相続人の最後の住所地

③申出人の住所地

④被相続人名義の不動産の所在地

鎌倉市だと、横浜地方法務局湘南支局ですね!

提出時に必要な書類は、

①被相続人の出生から死亡までの戸除籍謄本

②被相続人の住民票の除票

③相続人の戸籍謄(抄)本

④申出人(相続人代表者)の本人確認書類の写し

の4点です!

「法定相続情報」には任意で相続人の住所を記載することができます。

その際には、⑤住民票の写しも準備しましょう!

④については氏名と住所を確認できるものなので、

運転免許証やマイナンバーカードの表面、

住民票の写しなどが必要ですね!

全てそろったら、申出書(登記所や法務局HPにありますよ~)に

必要事項を記入して提出しちゃいましょう!

法務局で5年間保管してもらうことができるので、

その間は何度でも無料で発行(交付)してもらえます!

ただ、資料集めにかなりの労力を使いますし、

一覧図の作成も手間ですよね・・・

当事務所では「法定相続情報」の作成も承っているので、

お気軽にご相談くださいね!

「法定相続情報」に関する情報はこちらをクリック

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第12回 相続時に作成しておくと便利な「法定相続情報」とは?①

2019年9月6日

今年も台風シーズンの到来ですね~

こんにちは、のりぽです!

今日は「法定相続情報一覧図」についてお話してみようと思います!

本題に入る前に・・・

皆さんはもう法定相続人についてはご存知ですよね?

では、法定相続人であることをどのように証明するか、ご存知ですか?

そう!戸籍です!

戸籍には、出生・死亡に関する事項や親子関係・養親子関係、

夫婦関係(婚姻・離婚)に親権者や後見人等に関することまで、

様々な情報が記載されているんですね~

また原則として、戸籍は「一組の夫婦およびその夫婦と氏(苗字)を同じくする子ごと」に編成されるんです!

出生時には親の戸籍に入り、婚姻時には親の戸籍を抜け、配偶者との新たな戸籍に入り、

というような具合に戸籍を移動(転籍)していくんですね!

つまり、出生時まで戸籍を遡れば、兄弟の有無や婚姻歴、子供の有無等まで一目瞭然というわけです!

そのため相続が起こった際には、現時点の戸籍だけでなく、

出生時の戸籍まで遡って相続人が誰なのかを把握するのが決まりなんです!

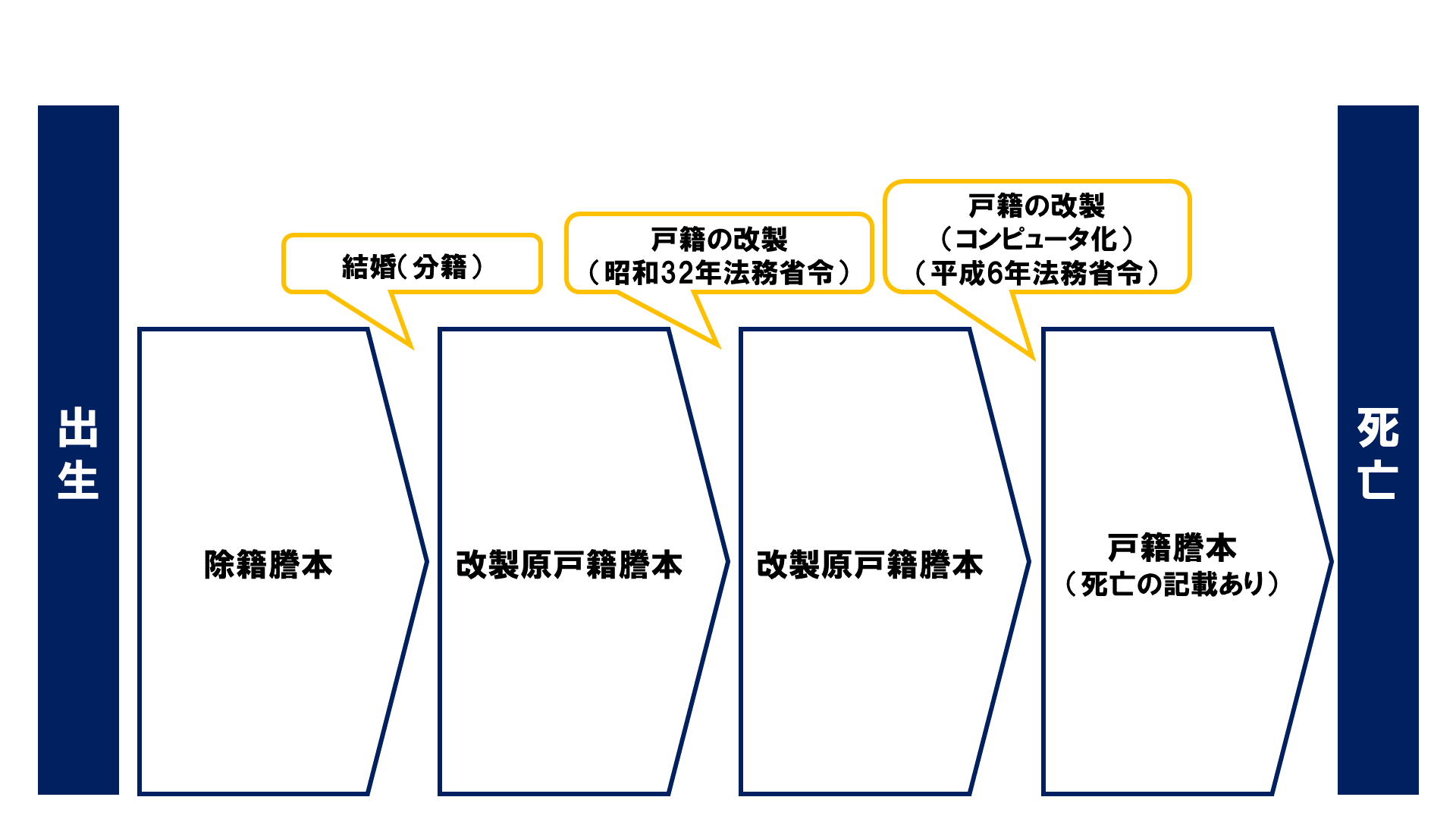

また、法令等で戸籍の様式が変わり再編製されているため、

再編製前の戸籍(改製原戸籍)まで取寄せなければなりません!

戸籍集めって、結構めんどくさいんですよ!!

出生時から死亡時まで本籍地が変わってない方であれば、

一つの市町村への問い合わせで全ての戸籍が集まりますが、

結婚や引っ越しと同時に転籍している方も少なくありません。

その場合、死亡時の戸籍から、転籍前の本籍地を調べては戸籍を取り寄せ、

取寄せた戸籍からさらに前の本籍地を調べては戸籍を取り寄せ、

その戸籍からさらに前の本籍地を調べては・・・というように、

地道に出生時までの戸籍を集めていきます・・・

そんなこんなで、戸籍の取り寄せは結構な時間がかかるんですよね~

遠方になると郵送での取り寄せになるため、さらに時間がかかります・・・

慣れていないと不備等で書類を何往復もさせる羽目になったり・・・

それに加えて、費用も結構ばかにならない・・・

戸籍1通につき700円前後の費用がかかります。

全ての戸籍を集め、遠方の場合は切手代も支払って・・・となると費用は数千円・・・

時間もお金も労力もかかる・・・これが戸籍集めなんですよ!!

しかもこの戸籍、相続税申告や預金の遺産分割、不動産登記など様々な場面で必要になってきます!

その都度取寄せるのも大変だし、

でも何部必要になるか分からない中で無駄な手数料を支払うのもちょっと・・・

そこで始まったのが、この「法定相続情報証明制度」なんです!

何枚分にもなる戸籍の中から、その時の相続に必要な情報をたった1枚に集約し、

かつ証明してくれるものが「法定相続情報一覧図」です!

しかも、何度取寄せても費用は0円!(郵送代はかかります!)

これは作るしかない!

なんて言っていると前置きが長くなってしまいました・・・

ということで本題は次回に持ち越しです~

次回は「法定相続情報一覧図」の中身についてお話していきますよ!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第11回 正しい贈与のやり方とは?

2019年8月19日

そろそろ夏休みも終盤ですね~

こんにちは、のりぽです!

これまで、「相続対策は早めに!」「生前贈与で相続対策を!」

とお伝えしてきました!

しかし、どんなに贈与の重要性を分かっていても、

贈与のやり方が間違っていては意味がありません。

そこで今日は、「贈与の正しいやり方」についてお勉強しますよ~

前回のコラムで、「贈与とは双務契約ですよ~」とお伝えしました!

それを客観的に証明するのが、『贈与契約書』というものです。

インターネットで検索すると、ひな形がたくさん出てきますね~

いろんな様式の契約書が出てくるので混乱すると思いますが、

押さえておきたいポイントは5つ!

『①いつ②誰が誰に③何を④どうやって贈与するかを明記した書類に⑤各々の住所氏名を記入して押印をする』

ということです!

受贈者が未成年の場合は、親権者の記名押印も必要!

印鑑はなんでも大丈夫ですが、後々揉めないように、実印を使う方がよいと思いますよ~

数年にわたって贈与を行う場合には、毎年贈与をする度に契約書を作成しておきましょう!

契約書は2部作成し、贈与者と受贈者で一部ずつ保管しておくとよいでしょう。

不動産を贈与する場合には、

①贈与により発生する不動産取得税及び登録免許税はどちらが負担するのか

②不動産を所有していることで発生する税金(固定資産税等)はどちらが負担するのかも明記しておいた方が良いと思います。

また、贈与する財産が金銭の場合には、銀行振込によって贈与をすることをおすすめします~

そうすることで、「いつ誰から誰にいくら贈与されたか」の客観的な証明ができるので安心ですよ!

正しい方法で、確実な贈与を意識しましょう!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

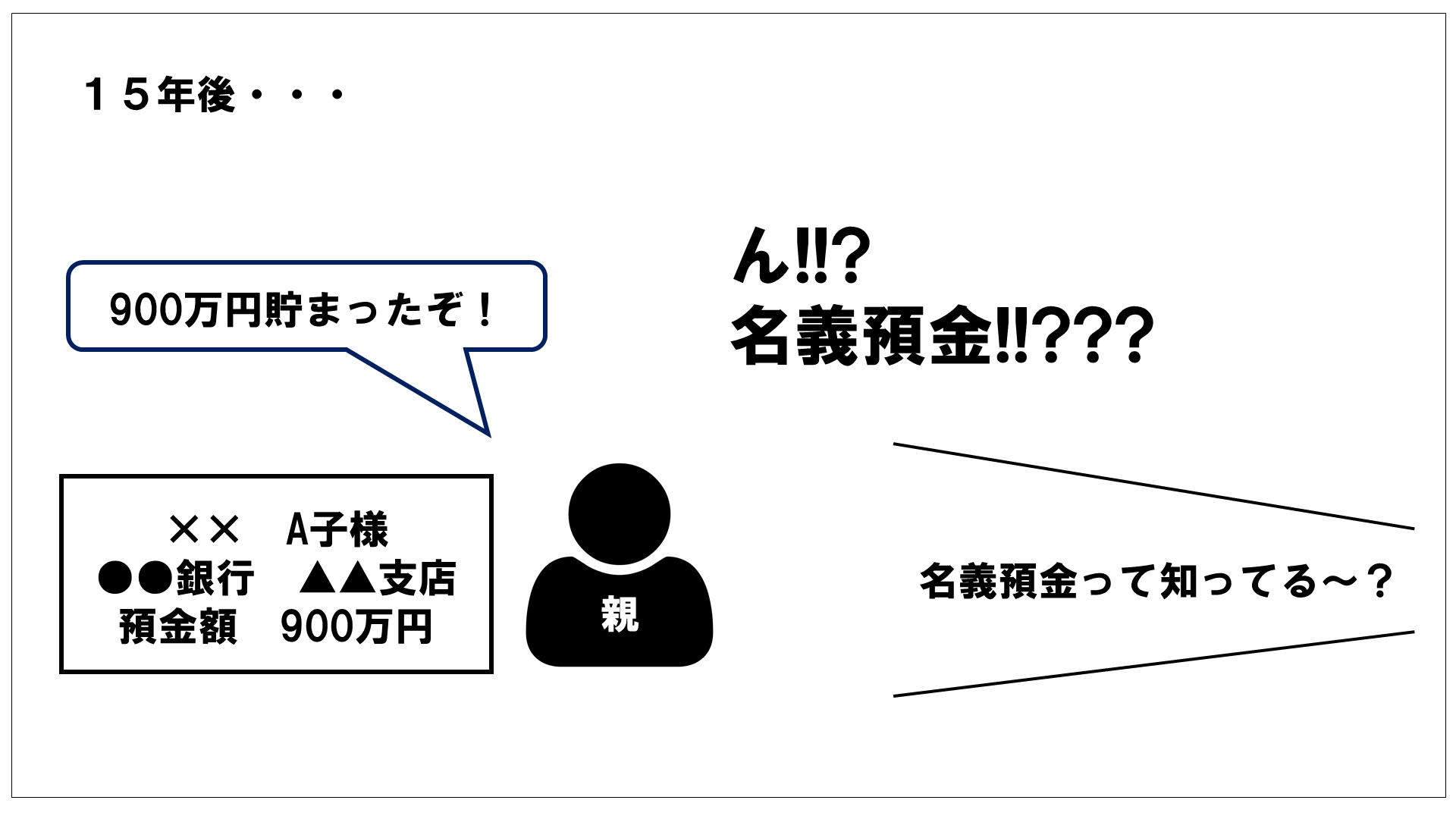

第10回 生前贈与のつもりが『名義預金』に!?

2019年8月9日

暑い中、海水浴へ向かう人が多くてびっくり!

今日も鎌倉は賑わっていますよ~

こんにちは、のりぽです!

今日は『名義預金』についてお話します!

『名義預金』という言葉を、皆さん一度は聞かれたことがあるんじゃないでしょうか?

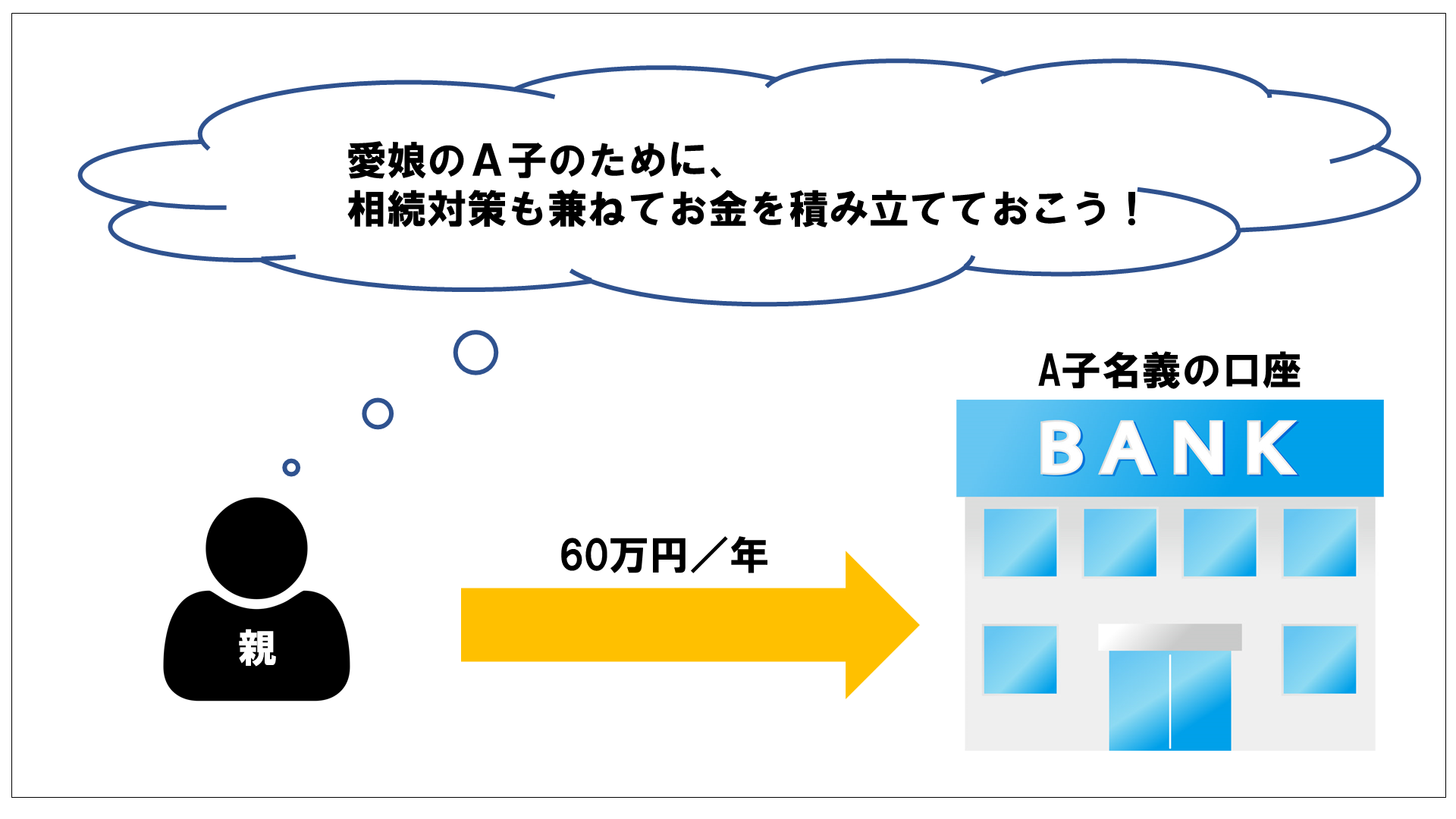

親御さんがお子さんのために、お子さん名義の口座に少しずつ積み立てているようなケースがこれに該当します。

こういったケースでは、お子さん名義の口座を両親が管理していることが多いですよね?

そうすると、“他人名義の口座で自分の預金をしている”ことと同じことになるんです!!

「子供への贈与のつもりだったのになぜ!?」

と思いますよね~

ここで、そもそも贈与とはどのように成立するのか考えてみましょう!

贈与とは契約形態のひとつで、

①-㋐財産をあげる人(贈与者)が「いつ誰に何をどれぐらいあげますよ」という意思表示をし、

㋑財産をもらう人(受贈者)も「いつ誰から何をどれぐらいもらいますよ」という意思表示をした上で、

②贈与された財産を受贈者の自由にできる状態にすることによって成立するものなんです!

①-㋐㋑のような契約を、「双務契約」といいます!

上記の事を証明するために「贈与契約書」というものが存在するんですね!

しかし名義預金の場合、①-㋐しかクリアしていません。

この状態のまま親御さんが亡くなってしまうと、

お子さん名義の口座にある財産は、親御さんの相続財産に含まれることになります!

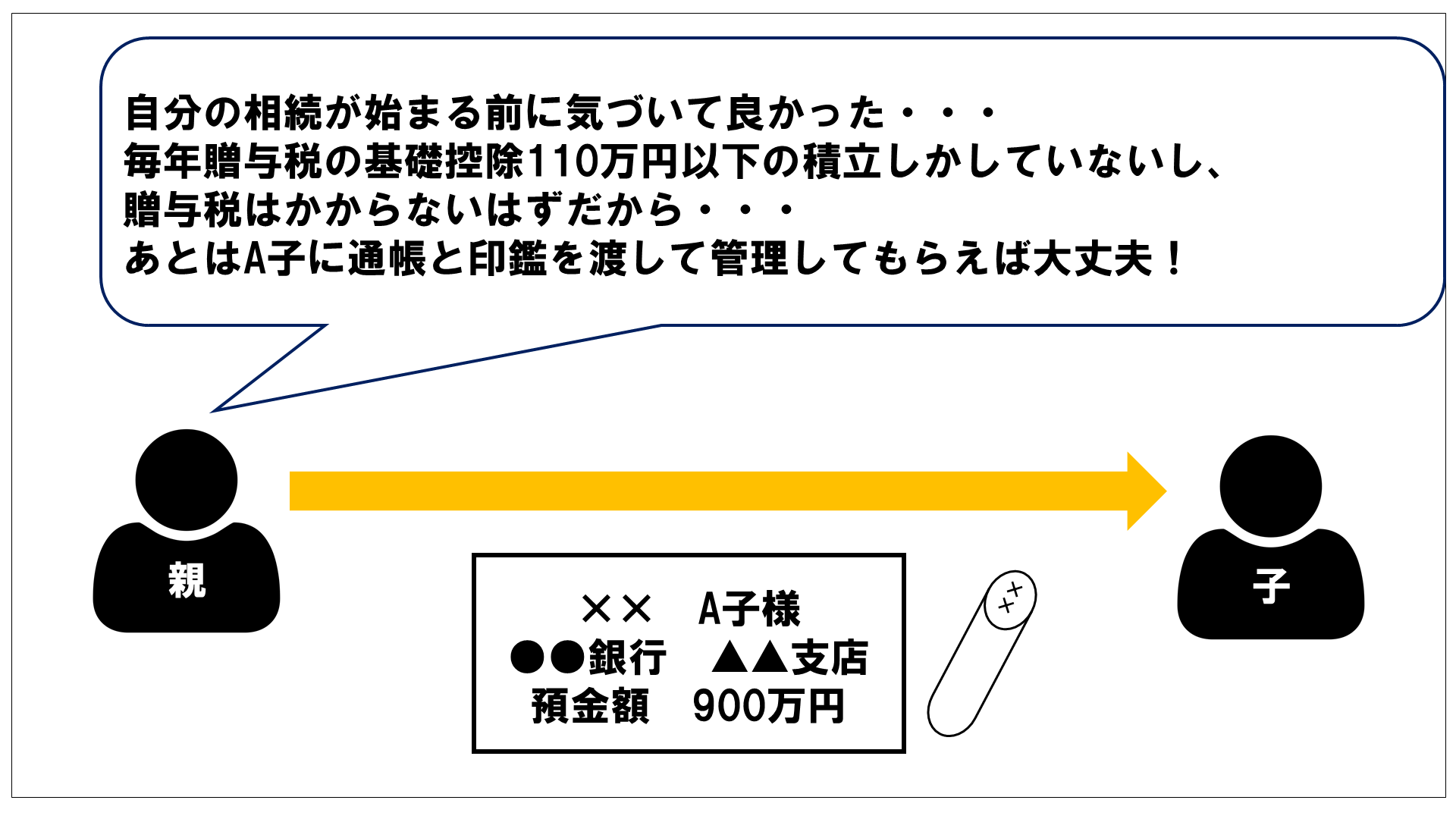

「じゃあお金を積み立てている通帳と印鑑を子供に渡して本人に管理してもらおう!」

と思ったそこのあなた!

その口座の残高が110万円を超えている場合、贈与税がかかってしまいますよ~

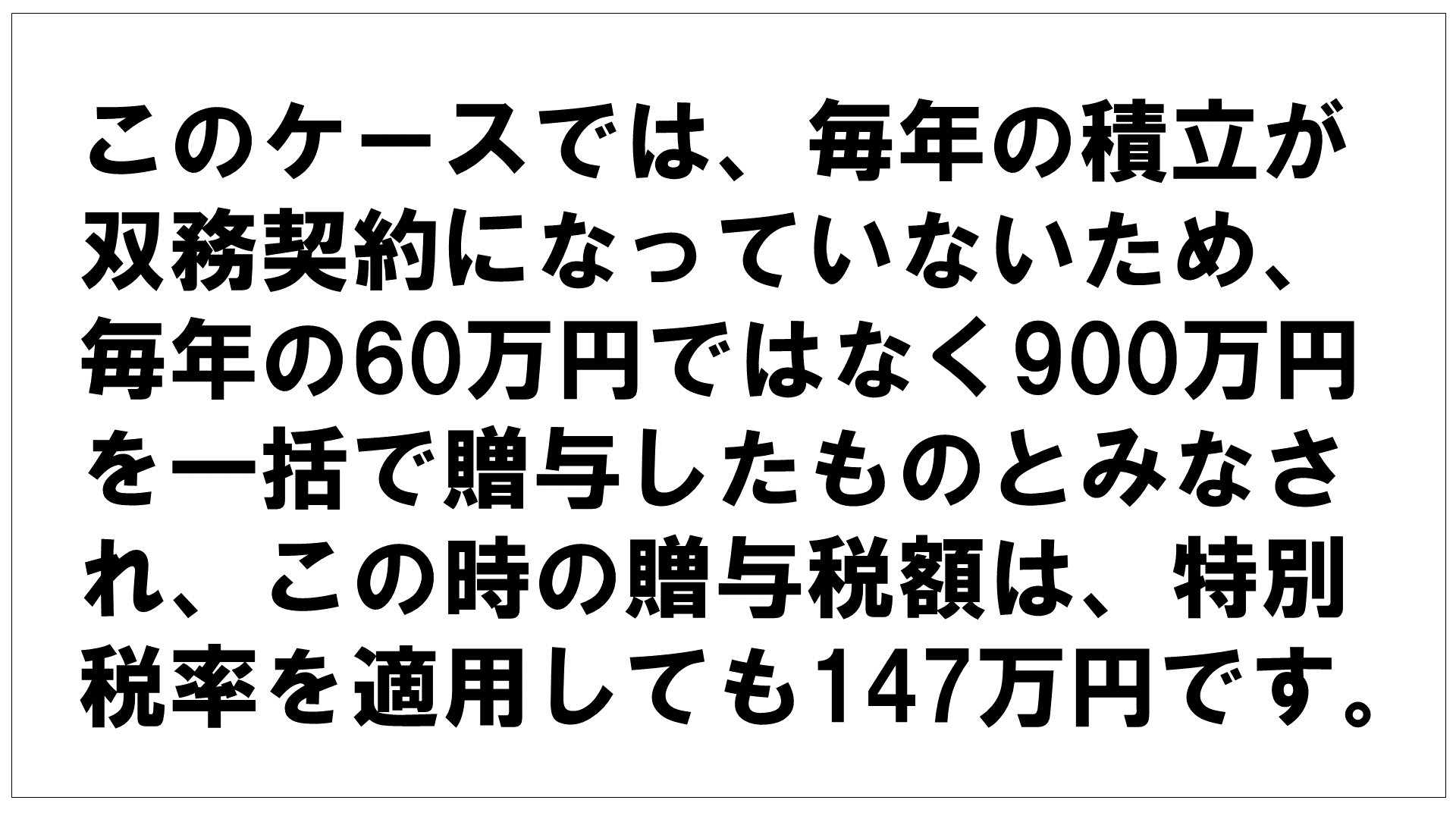

具体的に四コマ漫画で見てみましょう!

(贈与税の特別税率についてはこちらの記事をご参照ください!)

おそろしい!

毎年贈与(暦年贈与といいます)していれば贈与税はかからなかったはずなのに・・・

この場合、贈与税を支払うか、一旦親御さん名義の口座に全額を移し替えて、

再度毎年110万円の贈与を約9年かけて行うしかありません・・・

こんなことにならないように、贈与は計画的かつ正確に行いましょう!

四コマ漫画は初の試みでしたね~

次回は贈与の正しいやり方についてお話ししますね!

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇

第9回 『遺留分減殺請求権』とは?

2019年8月2日

鎌倉も梅雨が明けましたー!

嬉しいけど暑すぎて、毎日汗だくののりぽです!

今日は7月施行の民法改正最後の回ですよ~

もう8月になってしまいましたが・・・気にせずいってみましょう!

最終回は『遺留分減殺請求権』についてお話します!

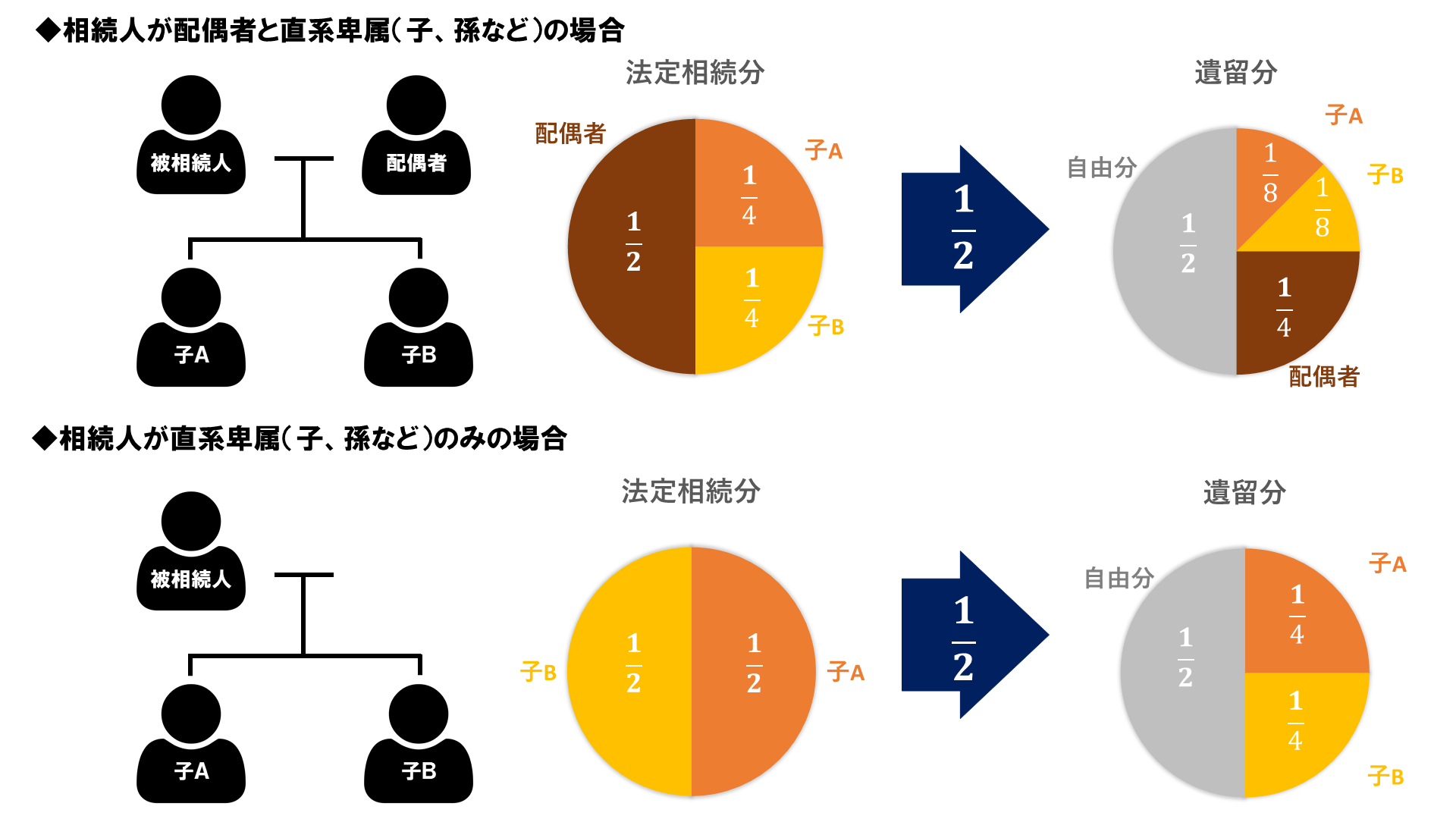

その前に、“遺留分”とはなんぞや!をご説明しますと、

“遺留分”とは、「一定の法定相続人に認められている、最低限の相続財産を受け取る権利」のことをいいます。

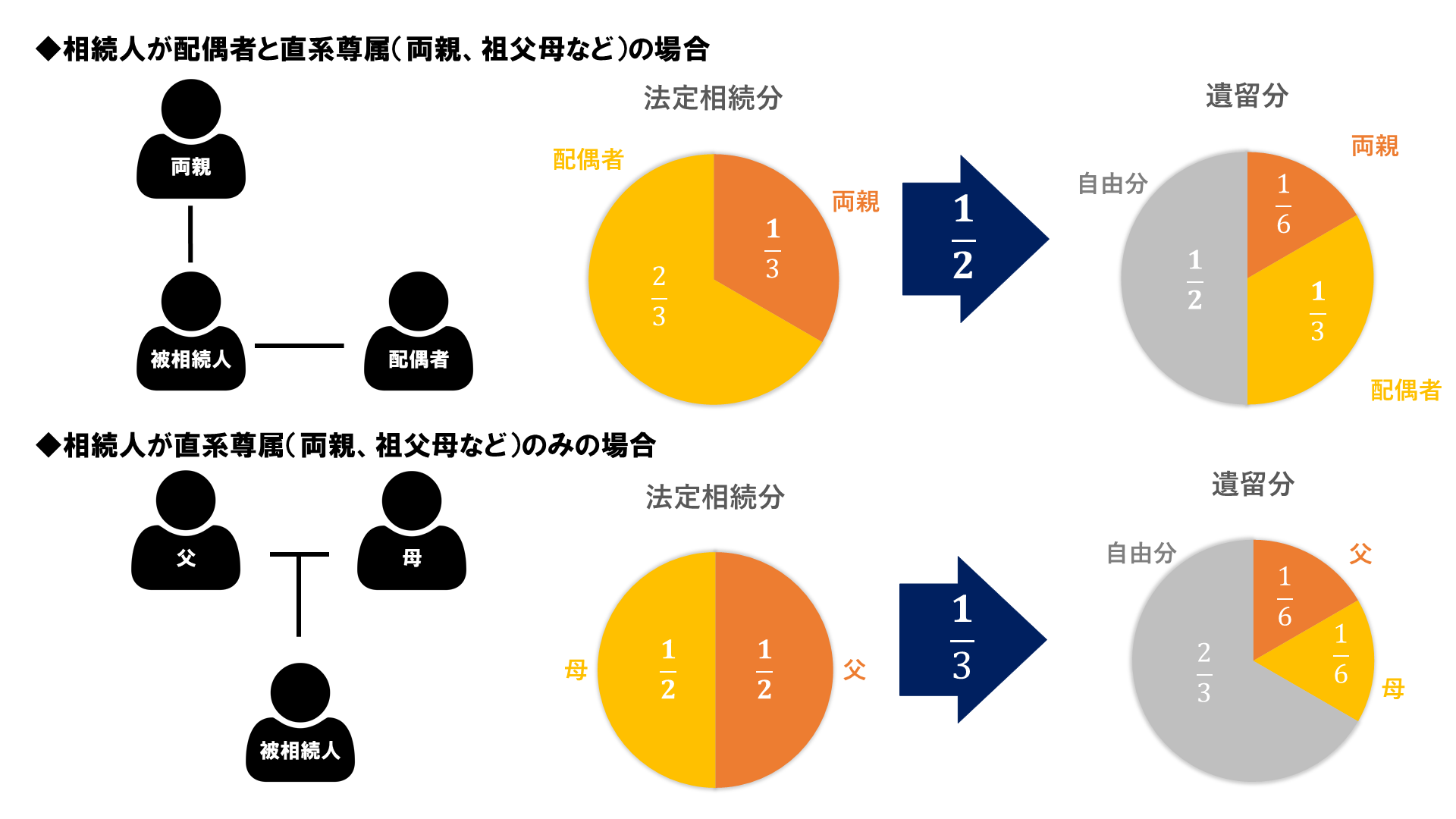

各々の遺留分は以下の通りです。

基本的には法定相続分×1/2ですが、相続人が直系尊属のみになると、法定相続分×1/3になるんですね~

さらにもうひとつ!

遺留分が認められているのは“一定の”法定相続人・・・

”一定の“とは・・・

ずばり!“兄弟姉妹以外の”法定相続人のことを指します。

つまり、兄弟姉妹には遺留分がございませんので要注意!

遺留分についてはご理解いただけましたか??

では本題!『遺留分の減殺請求権』とはなんでしょうか?

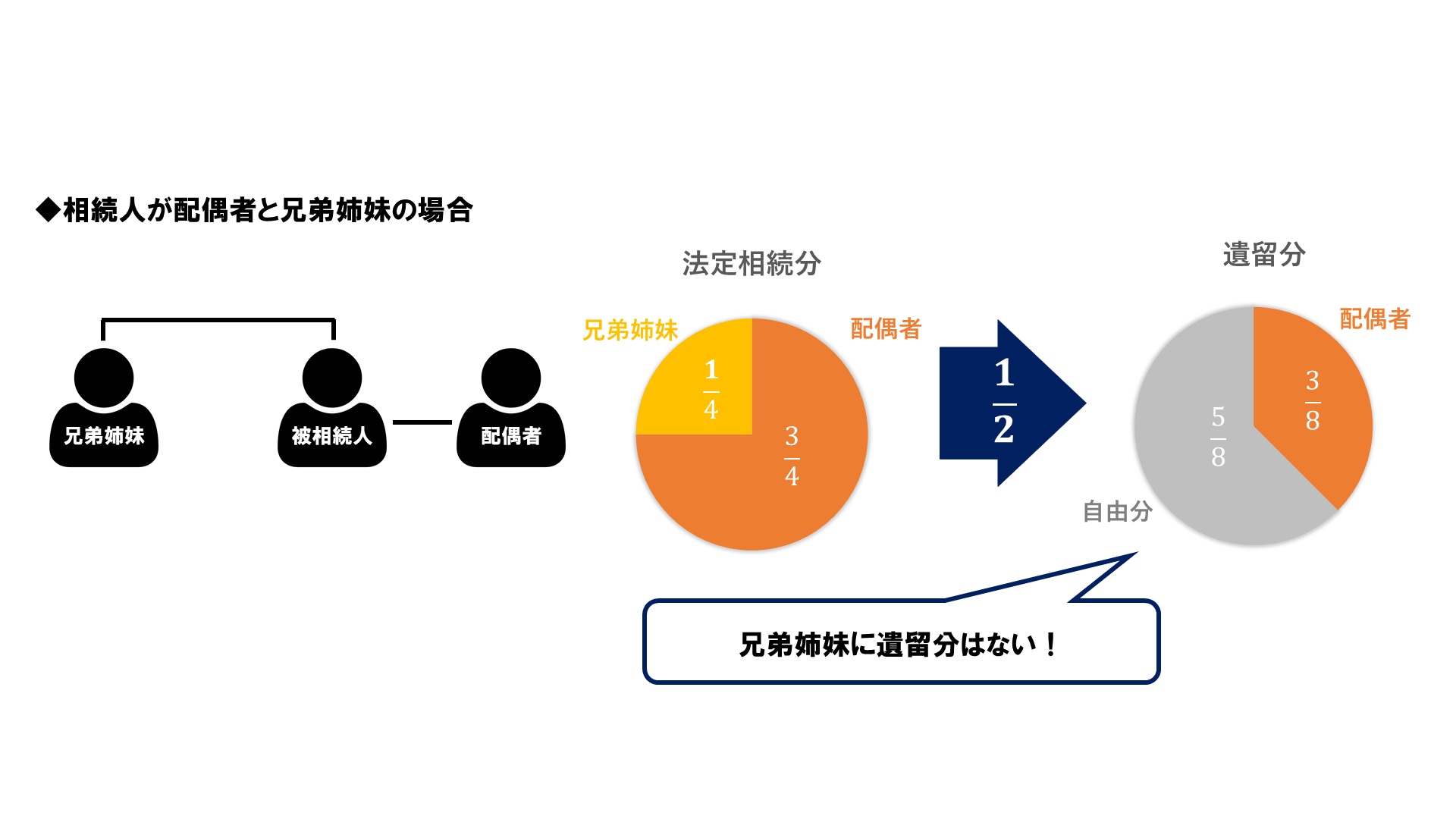

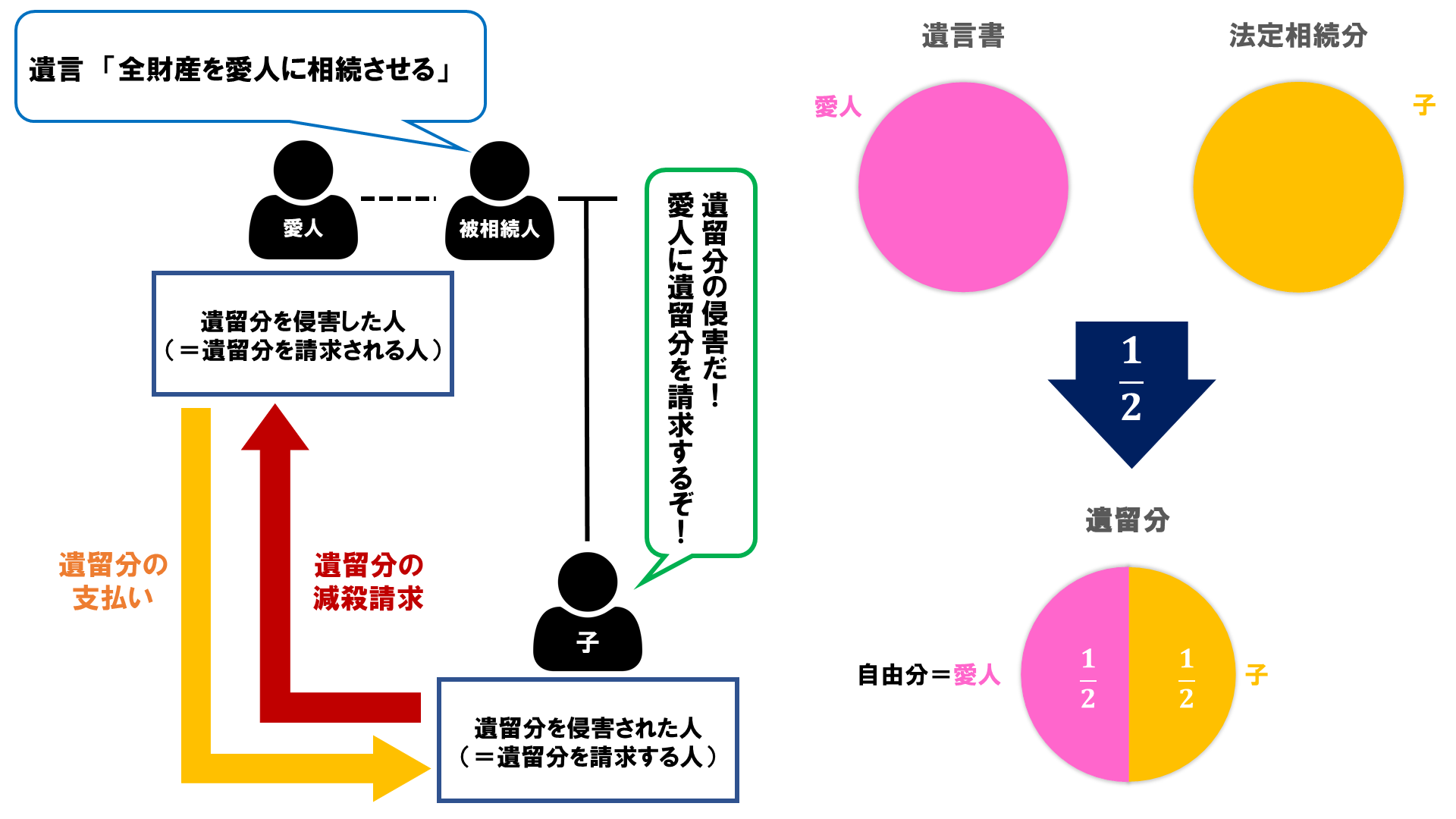

次のような相続があったとします。

この場合、愛人が子に対し遺留分の支払いをするのですが、

これまでは、どの財産で支払うかの決定権は遺留分を侵害した側が決めることができていました。

そのため、「使えない&売れない土地で遺留分を支払って、現預金は全部もらっちゃおう!」

なんてこともできていたんですね~

遺留分を侵害された側は、活用できない土地を押し付けられた上に相続税まで支払わなければいけない・・・

なんてケースもしばしばあったようです。

しかし今回の改正で、遺留分を侵害された側は侵害した側に対し、

遺留分侵害額に相当する金銭を請求することができるようになったんです!!

請求された側がすぐ支払えない場合、請求された側は裁判所に支払期限の猶予を求めることができます。

愛人関係だけでなく、相続財産のほとんどを1筆の土地が占めていたり、

被相続人が事業をしていたりなどなど、遺留分の侵害は多くみられるケースです!

こんなことにならないように、事前の対策が必要ですね~

4回にわたってお送りした民法改正、いかがでしたか?

我が家は大丈夫かしら!?

と思ったら、ぜひプロに相談してみてくださいね!

ちなみに弊事務所への問合せフォームはこちらです~

ではまた~

◆◇◆相続についてのご相談は鎌倉・藤沢・茅ケ崎、湘南エリアで相続に強い大場尚之税理士・行政書士事務所へ!◇◆◇